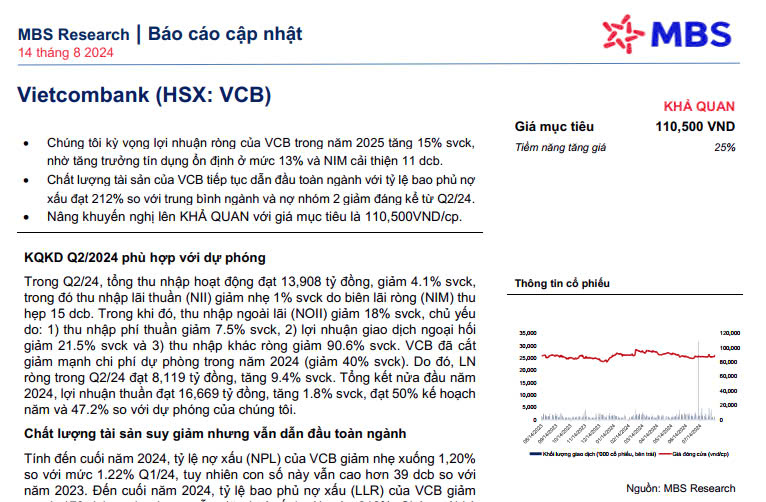

Vietcombank (HSX: VCB)

•Chúng tôi kỳ vọng lợi nhuận ròng của VCB trong năm 2025 tăng 15% svck, nhờ tăng trưởng tín dụng ổn định ở mức 13% và NIM cải thiện 11 dcb.

• Chất lượng tài sản của VCB tiếp tục dẫn đầu toàn ngành với tỷ lệ bao phủ nợ xấu đạt 212% so với trung bình ngành và nợ nhóm 2 giảm đáng kể từ Q2/24.

• Nâng khuyến nghị lên KHẢ QUAN với giá mục tiêu là 110,500VND/cp.

KQKD Q2/2024 phù hợp với dự phóng

Trong Q2/24, tổng thu nhập hoạt động đạt 13,908 tỷ đồng, giảm 4.1% svck, trong đó thu nhập lãi thuần (NII) giảm nhẹ 1% svck do biên lãi ròng (NIM) thu hẹp 15 dcb. Trong khi đó, thu nhập ngoài lãi (NOII) giảm 18% svck, chủ yếu do: 1) thu nhập phí thuần giảm 7.5% svck, 2) lợi nhuận giao dịch ngoại hối giảm 21.5% svck và 3) thu nhập khác ròng giảm 90.6% svck. VCB đã cắt giảm mạnh chi phí dự phòng trong năm 2024 (giảm 40% svck). Do đó, LN ròng trong Q2/24 đạt 8,119 tỷ đồng, tăng 9.4% svck. Tổng kết nửa đầu năm 2024, lợi nhuận thuần đạt 16,669 tỷ đồng, tăng 1.8% svck, đạt 50% kế hoạch năm và 47.2% so với dự phóng của chúng tôi.

Chất lượng tài sản suy giảm nhưng vẫn dẫn đầu toàn ngành

Tính đến cuối năm 2024, tỷ lệ nợ xấu (NPL) của VCB giảm nhẹ xuống 1,20% so với mức 1.22% Q1/24, tuy nhiên con số này vẫn cao hơn 39 dcb so với năm 2023. Đến cuối năm 2024, tỷ lệ bao phủ nợ xấu (LLR) của VCB giảm mạnh 173 dcb svck, nhưng vẫn giữ vị trí số 1 với mức 212%. Chúng tôi kỳ vọng chất lượng tài sản sẽ cải thiện trong nửa cuối năm 2024 nhờ: 1) nền kinh tế ấm lên và sự phục hồi sản xuất kinh doanh; 2) tỷ lệ nợ nhóm 2 trên tổng dư nợ giảm 20 dcb so với quý trước và 33 dcb svck hỗ trợ giảm áp lực tăng nợ xấu trong nửa cuối năm 2024 và 3) VCB sẽ cố gắng củng cố bảng cân đối kế toán thông qua việc trích lập dự phòng và xử lý nợ xấu trong nửa cuối năm 2024. Do đó, chúng tôi dự phóng tỷ lệ nợ xấu của VCB đạt 1.02%trong năm 2024 (tăng 4 dcb svck).

Định giá hấp dẫn cho một trong những ngân hàng top đầu

VCB hiện đang giao dịch ở mức P/B 2024 là 2.4 lần, thấp hơn 25% so với mức trung bình 3 năm của P/B là 3.2 lần. Chúng tôi tin rằng VCB vẫn là một lựa chọn an toàn với dự báo tăng trưởng lợi nhuận ròng 15% vào năm 2025 và chất lượng tài sản hàng đầu cùng với bộ đệm dự phòng dẫn đầu trong ngành ngân hàng. Do đó, chúng tôi nâng khuyến nghị lên KHẢ QUAN với định giá 110,500 đồng/cổ phiếu, dựa trên kết hợp phương pháp thu nhập thặng dư (RI) và P/B. Rủi ro đầu tư bao gồm (1) Nhu cầu tín dụng tiêu dùng phục hồi chậm hơn dự kiến và (2) VCB có thể giảm lãi suất cho vay mạnh hơn dự kiến để hỗ trợ khách hàng qua đó tác động tiêu cực đến NIM.

Nguồn MBS