Tổng CTCP Khoan và Dịch vụ Khoan Dầu khí

•Trong 6T23, PVD ghi nhận LNST đạt mức 207 tỷ đồng, hoàn thành 207%

mục tiêu lợi nhuận doanh nghiệp đặt ra cho cả năm

• Chúng tôi dự báo LNST 2023 sẽ ghi nhận giá trị 436 tỷ (cùng kỳ lỗ 155 tỷ) nhờ biên lợi nhuận gộp mảng dịch vụ khoan cải thiện.

• Chúng tôi khuyến nghị NẮM GIỮ với giá mục tiêu 29,200 đồng/cp.

Q2/2023: LNST cao nhất 18 quý, vượt kế hoạch cả năm.

Trong Q2/2023, PVD ghi nhận doanh thu giảm 7% svck nhưng LNST ghi nhận mức 155 tỷ (cùng kỳ lỗ 74 tỷ), cao nhất kể từ Q1/2019 đến nay. LNST cao được hỗ trợ bởi: (1) biên lợi nhuận gộp mảng dịch vụ khoan cải thiện mạnh mẽ và (2) ghi nhận thu nhập đột biến 70 tỷ đồng từ thỏa thuận chấm dứt hợp đồng với khách hàng. Lũy kế 2 quý đầu năm, PVD ghi nhận doanh thu đi ngang svck, LNST đạt mức 207 tỷ đồng (1H2022: lỗ 148.6 tỷ đồng) và hoàn thành 207% mục tiêu LNST mà doanh nghiệp đặt ra trong năm 2023.

Chúng tôi dự báo biên lợi nhuận gộp dịch vụ khoan cải thiện lên 12% trong giai đoạn 2023-2024 (2022: 3.6%), kéo theo tăng trưởng LNST tích cực

Trong năm 2023, chúng tôi dự phóng PVD sẽ ghi nhận doanh thu đạt 5,794 tỷ đồng (+7% svck) và LNST đạt 436 tỷ đồng (2022: lỗ 155 tỷ đồng) với các giả định chính sau: (1) Giá dầu duy trì quanh mức 80-85 USD/thùng, hỗ trợ một phần nhu cầu thăm dò và khai thác dầu khí; (2) Giá cho thuê giàn khoan tại khu vực Đông Nam Á tăng cao, các giàn Jackup của PVD có thể ghi nhận giá cho thuê trung bình ở mức 82,500 USD/ngày, (3) Biên lợi nhuận gộp dịch vụ khoan dự phóng đạt mức 12%, cải thiện từ mức 3.6% của năm 2022 nhờ các hợp đồng được ký mới với thời gian dài hơn, giảm phí vận chuyển giàn. Lũy kế 2 quý đầu năm 2023, biên lợi nhuận gộp dịch vụ khoan cho thấy tín hiệu tích cực khi đạt mức 18.7% trong khi cùng kỳ năm 2022 chỉ là -3%.

Khuyến nghị NẮM GIỮ với giá mục tiêu 29,200 đồng/cổ phiếu

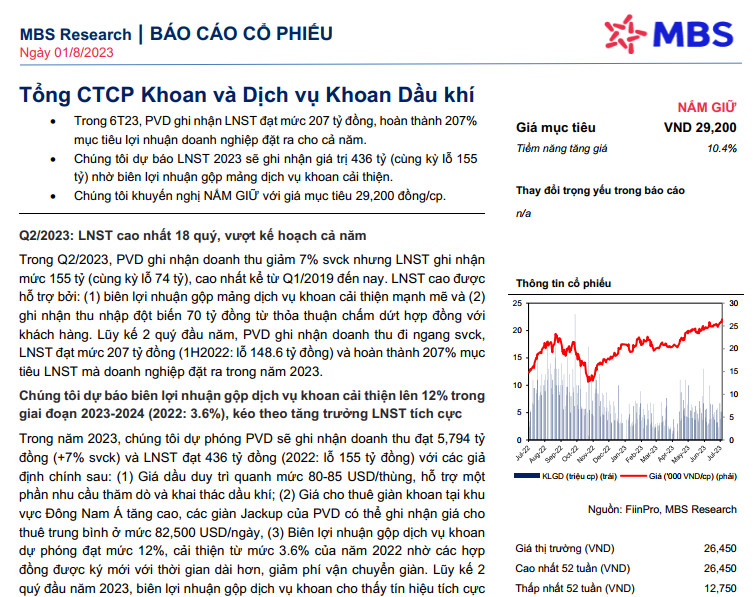

Chúng tôi ưa thích cổ phiếu PVD dựa trên các lý do chính sau: (1) Hiệu suất hoạt động các giàn khoan cải thiện, các giàn đều có kín lịch khoan trong 2023; (2) Giá cho thuê giàn khoan tại khu vực Đông Nam Á được dự báo tăng cao do khan hiếm nguồn cung, giúp PVD hưởng lợi tại các hợp đồng ký mới; và (3) Biên LNG dịch vụ khoan cải thiện 8.4 điểm % svck năm 2022. Giá cổ phiếu PVD đã tăng 42.6% so với thời điểm đầu năm, phản ánh một phần kỳ vọng của thị trường vào hoạt động kinh doanh của doanh nghiệp do đó chúng tôi khuyến nghị NẮM GIỮ với giá mục tiêu 29,200 đồng/cp đối với PVD. Các rủi ro chính bao gồm (1) giá cho thuê không cao như kỳ vọng và (2) biến động tỷ giá và lãi suất tăng gây áp lực lên chi phí tài chính.

Nguồn MBS