NH TMCP Đầu tư và Phát triển Việt Nam (HSX: BID)

Triển vọng tươi sáng hơn kể từ Q3/24

•Chúng tôi kỳ vọng lợi nhuận ròng BID trong 2024/25 tăng 17%/20% svck nhờ nhu cầu tín dụng tăng trưởng đều 14% và NIM cải thiện 23 đcb trong 2025.

• Chúng tôi kỳ vọng tỷ lệ nợ xấu của BID sẽ đạt 1,3% trong năm 2024 (+5 đcb svck) trong khi LLR giảm xuống 150% do gia tăng việc xóa nợ xấu.

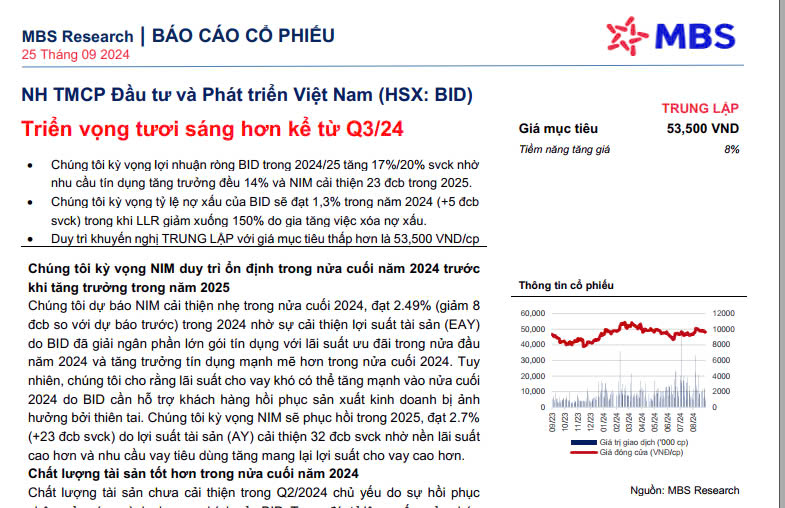

• Duy trì khuyến nghị TRUNG LẬP với giá mục tiêu thấp hơn là 53,500 VND/cp

Chúng tôi kỳ vọng NIM duy trì ổn định trong nửa cuối năm 2024 trước khi tăng trưởng trong năm 2025

Chúng tôi dự báo NIM cải thiện nhẹ trong nửa cuối 2024, đạt 2.49% (giảm 8 đcb so với dự báo trước) trong 2024 nhờ sự cải thiện lợi suất tài sản (EAY) do BID đã giải ngân phần lớn gói tín dụng với lãi suất ưu đãi trong nửa đầu năm 2024 và tăng trưởng tín dụng mạnh mẽ hơn trong nửa cuối 2024. Tuy nhiên, chúng tôi cho rằng lãi suất cho vay khó có thể tăng mạnh vào nửa cuối 2024 do BID cần hỗ trợ khách hàng hồi phục sản xuất kinh doanh bị ảnh hưởng bởi thiên tai. Chúng tôi kỳ vọng NIM sẽ phục hồi trong 2025, đạt 2.7% (+23 đcb svck) do lợi suất tài sản (AY) cải thiện 32 đcb svck nhờ nền lãi suất cao hơn và nhu cầu vay tiêu dùng tăng mang lại lợi suất cho vay cao hơn.

Chất lượng tài sản tốt hơn trong nửa cuối năm 2024

Chất lượng tài sản chưa cải thiện trong Q2/2024 chủ yếu do sự hồi phục chậm của các ngành cho vay chính của BID. Trong đó, tỷ lệ nợ xấu mảng bán buôn – bán lẻ tăng 60 đcb so với 2023, đạt 2.3% trong nửa đầu năm. Chúng tôi kỳ vọng chất lượng tài sản cải thiện trong nửa cuối 2024 nhờ 1) nền kinh tế ấm dần lên với sự phục hồi của các hoạt động sản xuất kinh doanh; 2) tỷ lệ nợ nhóm 2 giảm 46 đcb so với quý trước sẽ giảm bớt áp lực tăng nợ xấu vào nửa cuối 2024 và 3) BID sẽ cố gắng củng cố bảng cân đối kế toán thông qua việc xóa nợ và dự phòng trong nửa cuối 2024. Vì thế, chúng tôi dự báo tỷ lệ nợ xấu của BID sẽ đạt 1.3% năm 2024 (+5 đcb svck). LLR của BID đã giảm 316 đcb svck xuống còn 150% do tăng cường xóa nợ xấu.

Duy trì khuyến nghị TRUNG LẬP với giá mục tiêu 53,500 VND/cp

Chúng tôi dự phóng lợi nhuận ròng BID tăng 17%/20% svck nhờ 1) tăng trưởng tín dụng đạt 14%/năm trong 2024/25 và 2) NIM cải thiện 23 đcb trong 2025. Chúng tôi khuyến nghị TRUNG LẬP cho BID với định giá 53,500 đồng/cp (-1.3% so với dự báo trước) do tiềm năng tăng trưởng đã phản ánh vào giá. Rủi ro đầu tư gồm 1) nhu cầu tín dụng tiêu dùng cải thiện chậm hơn dự kiến, lãi suất cho vay thấp kéo dài hơn dự báo và 2) BID cho vay với lãi suất thấp hơn dự kiến để hỗ trợ khách hàng làm ảnh hưởng đến NIM.

Nguồn MBS