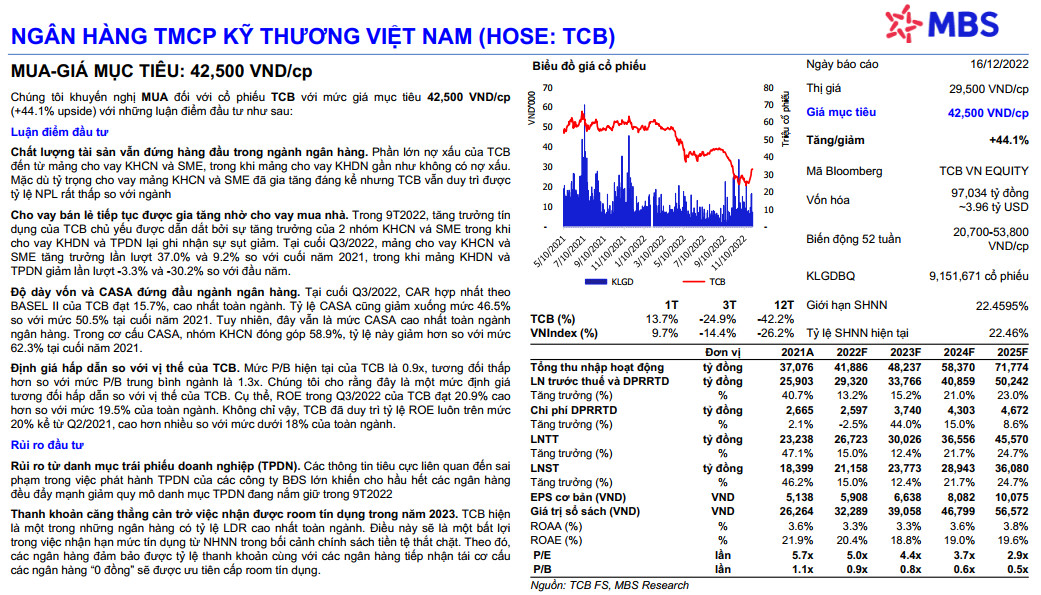

MUA-GIÁ MỤC TIÊU: 42,500 VND/cp

Chúng tôi khuyến nghị MUA đối với cổ phiếu TCB với mức giá mục tiêu 42,500 VND/cp (+44.1% upside) với những luận điểm đầu tư như sau:

Luận điểm đầu tư

Chất lượng tài sản vẫn đứng hàng đầu trong ngành ngân hàng. Phần lớn nợ xấu của TCB đến từ mảng cho vay KHCN và SME, trong khi mảng cho vay KHDN gần như không có nợ xấu. Mặc dù tỷ trọng cho vay mảng KHCN và SME đã gia tăng đáng kể nhưng TCB vẫn duy trì được tỷ lệ NPL rất thấp so với ngành

Cho vay bán lẻ tiếp tục được gia tăng nhờ cho vay mua nhà. Trong 9T2022, tăng trưởng tín dụng của TCB chủ yếu được dẫn dắt bởi sự tăng trưởng của 2 nhóm KHCN vá SME trong khi cho vay KHDN và TPDN lại ghi nhận sự sụt giảm. Tại cuối Q3/2022, mảng cho vay KHCN và SME tăng trưởng lần lượt 37.0% và 9.2% so với cuối năm 2021, trong khi mảng KHDN và TPDN giảm lần lượt -3.3% và -30.2% so với đầu năm.

Độ dày vốn và CASA đứng đầu ngành ngân hàng. Tại cuối Q3/2022, CAR hợp nhất theo BASEL II của TCB đạt 15.7%, cao nhất toàn ngành. Tỷ lệ CASA cũng giảm xuống mức 46.5% so với mức 50.5% tại cuối năm 2021. Tuy nhiên, đây vẫn là mức CASA cao nhất toàn ngành ngân hàng. Trong cơ cấu CASA, nhóm KHCN đóng góp 58.9%, tỷ lệ này giảm hơn so với mức 62.3% tại cuối năm 2021.

Định giá hấp dẫn so với vị thế của TCB. Mức P/B hiện tại của TCB là 0.9x, tương đối thấp hơn so với mức P/B trung bình ngành là 1.3x. Chúng tôi cho rằng đây là một mức định giá tương đối hấp dẫn so với vị thế của TCB. Cụ thể, ROE trong Q3/2022 của TCB đạt 20.9% cao hơn so với mức 19.5% của toàn ngành. Không chỉ vậy, TCB đã duy trì tỷ lệ ROE luôn trên mức 20% kể từ Q2/2021, cao hơn nhiều so với mức dưới 18% của toàn ngành.

Rủi ro đầu tư

Rủi ro từ danh mục trái phiếu doanh nghiệp (TPDN). Các thông tin tiêu cực liên quan đến sai phạm trong việc phát hành TPDN của các công ty BĐS lớn khiến cho hầu hết các ngân hàng đều đẩy mạnh giảm quy mô danh mục TPDN đang nắm giữ trong 9T2022

Thanh khoản căng thẳng cản trở việc nhận được room tín dụng trong năm 2023. TCB hiện là một trong những ngân hàng có tỷ lệ LDR cao nhất toàn ngành. Điều này sẽ là một bất lợi trong việc nhận hạn mức tín dụng từ NHNN trong bối cảnh chính sách tiền tệ thắt chặt. Theo đó, các ngân hàng đảm bảo được tỷ lệ thanh khoản cùng với các ngân hàng tiếp nhận tái cơ cấu các ngân hàng “0 đồng” sẽ được ưu tiên cấp room tín dụng.

Nguồn MBS