Kính gửi Quý nhà Đầu tư

Từ khi chúng tôi nhận ra sai lầm về nhận định trend lên 1800 và sửa sai quyết định bán sạch danh mục về 100% tiền mặt và short phái sinh là chủ đạo từ VNI 1360 đến nay, thị trường đã giảm mạnh gần 200 điểm từ 1368 về 1182 vào cuối tuần vừa qua. Diễn biến này đang xác nhận những nhận định sau 22/4/2022 của chúng tôi là chính xác. Các nhận định của chúng tôi đã đưa ra tập trung vào các ngày 22/4/2022 http://dvcspeculator.com.vn/content/lich-su-tu-van-vip-online-22042022 ; 4/5/2022 http://dvcspeculator.com.vn/content/lich-su-tu-van-vip-online-04052022 và 10/5/2022 http://dvcspeculator.com.vn/content/lich-su-tu-van-vip-online-10052022. Để tiện theo dõi và logic được liền mạch, chúng tôi sẽ tổng hợp lại nội dung phân tích và thêm một số ý trong bài viết này như sau:

- Trước đây, khi Vnindex 1400 - 1500, chúng tôi dự báo VNIndex lên 1800 là do kỳ vọng gói kích cầu và hỗ trợ lãi suất sau dịch bệnh của VN sẽ khiến dòng tiền lan tỏa ra TTCK và BĐS như những gì đã xẩy ra vào 2009. Tuy nhiên điều mà chúng tôi không lường trước được là nhiệm kỳ này, chính phủ VN đã rút kinh nghiệm được từ bài học 2009 nên đã chủ động đưa ra nhiều biện pháp nắn dòng tiền như làm trong sạch TTCK quyết liệt và làm lành mạnh lại thị trường Trái Phiếu nên dòng tiền không những không đổ vào thêm thị trường chứng khoán mà còn bị rút ra mạnh mẽ. Đối với TTCK thì dòng tiền chỉ cần không tiếp tục bơm vào thôi đã đủ làm thị trường giảm trong ngắn hạn rồi, lần này dòng tiền còn rút ra thì chắc chắn TTCK phải giảm mạnh. Tiền dễ dãi bơm vào liên tục 2 năm thì khi rút đi cũng sẽ điều chỉnh tính bằng Quý hoặc Năm chứ không thể nhanh được. Tuy nhiên chúng tôi cho rằng việc làm này của chính phủ là hoàn toàn đúng đắn. Nếu chính phủ không làm chặt từ bây giờ thì khi nền kinh tế hồi phục về sau thị trường chứng khoán sẽ trở thành 1 con bệnh rất khó chữa và dòng vốn nước ngoài và lành mạnh sẽ không dám đổ vào TTCK VN, thà làm chặt ngay từ bây giờ còn hơn dặt dẹo trong suốt thời gian dài.

- Yếu tố tác động tiêu cực tới thị trường nữa mà nhiều người đã đề cập là: Trong 2 năm vừa qua thị trường tăng trưởng mạnh một phần là nhờ dòng tiền từ sản xuất trốn dịch đã đổ vào TTCK kiếm nhanh trong 2 năm vừa qua. Nay nền kinh tế bình thường hóa trở lại sau dịch thì dòng tiền này buộc phải quay trở lại sản xuất thì chắc chắn thị trường sẽ phải giảm. Lên do dòng tiền thì xuống cũng do dòng tiền. Dòng tiền này đã vào thị trường liên tục 2 năm vừa qua nên khi nó rút tạo hậu quả cũng sẽ phải tính bằng quý hoặc năm.

- Yếu tố tác động mạnh nhất trong ngắn hạn đối với chúng tôi đó là dòng tiền từ trái phiếu doanh nghiệp bị rút ra. Trước đây khi thị trường trái phiếu quản lý lỏng đã dẫn tới 1 loạt tổ chức phát hành trái phiếu sử dụng sai mục đích để đổ vào đầu cơ trên TTCK và BĐS trong suốt thời gian dài. Dòng tiền này đổ vào chứng khoán sau đó lại tiếp tục sử dụng thêm margin nữa tạo nên 1 mức đòn bẩy rất lớn. Nên khi chính phủ siết chặt lại TT trái phiếu thì buộc các tổ chức phát hành trái phiếu này vốn là những tay to trên thị trường chứng khoán phải bán ra bằng mọi giá để hoàn trả các trái chủ trước khi bị thanh tra ra. Đây mới chính là lý do để họ phải bán tháo bất chấp định giá rẻ hay không. Thị trường vốn được trụ vững và đẩy bởi những tay to thì khi những tay to này rút đi thì những người ở lại thấy thanh khoản thấp trống vắng cầu sẽ bị bán tháo theo, đây là đặc thù của tâm lý đám đông vốn dĩ hành động theo tâm lý chứ không theo định giá lý tính. Dòng vốn này rút sẽ tạo thành vòng xoáy rút tiền 1 loạt trên thị trường và đó là lý do chính khiến thị trường giảm dưới dạng bán tháo bất chấp định giá (trong ngắn hạn)

- Một yếu tố vĩ mô quan trọng nữa cần phải tính đến đó là chu kỳ kinh tế. Hiện nay chúng ta đang ở đỉnh của 1 chu kỳ kinh tế lớn kéo dài từ 2009 đến nay. Sau khi khủng hoảng 2007 2008 nổ ra thì FED và các NHTW các nước liên tục phải bơm tiền và nó kéo dài từ 2009 cho đến 2017 - 2019 mới bắt đầu rút. Mọi việc sẽ xẩy ra êm ái nếu như không có dịch bệnh xẩy ra vào 2020. Nhưng dịch bệnh xẩy ra khiến như việc hạ cánh nền kinh tế toàn cầu không thể xẩy ra êm ái vào 2020 mà lại tiếp tục được bơm dolping khiến "xác chết" được sống dậy mạnh mẽ tạo ra 1 nền kinh tế thịnh vượng ảo. Sự bơm tiền mạnh mẽ đểu cứu vãn nền kinh tế do dịch bệnh khiến cho dòng tiền đẩy vào các thị trường tài sản rủi ro một cách quá mức. Nay khi lạm phát xẩy ra thì FED và NHTW các nước phải đối mặt với sự luẩn quẩn giữa sự đánh đổi lạm phát hay suy thoái. Hiện nay áp lực lạm phát lớn hơn nên buộc FED và NHTW các nước sẽ phải tăng lãi suất và thu hẹp bảng cân đối kế toán. THị trường lên 2 năm mạnh mẽ nhờ bơm tiền thì nay NHTW các nước thu tiền về thì đương nhiên thị trường sẽ phải giảm. Khi thị trường tạo đáy đầu 2020 rất nhiều người đã sử dụng câu "Đừng bao giờ chống lại FED" nhưng bây giờ khi FED tăng lãi suất và thu hẹp bảng cân đối kèm theo thị trường giảm họ lại không áp dụng câu nói đó thì là 1 sự ngớ ngẩn.

- Tất cả các ý trên chúng tôi đều đề cập tới dòng tiền là chính mà bỏ qua yếu tố định giá. Nếu xét về mặt định giá thì hiện nay thị trường đang ở mức định giá khá rẻ hấp dẫn tương đương lúc đáy dịch bệnh 2020. Tuy nhiên chúng tôi cho rằng việc sử dụng định giá chỉ có tác dụng trong dài hạn tính bằng năm sau khi dòng tiền ổn định trở lại. Còn trong phạm vi 1 năm thì chúng tôi cho rằng yếu tố lên xuống của thị trường được quyết định chủ yếu bằng dòng tiền lớn. Giá đã rẻ thậm chí có thể rẻ nữa vì số đông không có khả năng chi trả.

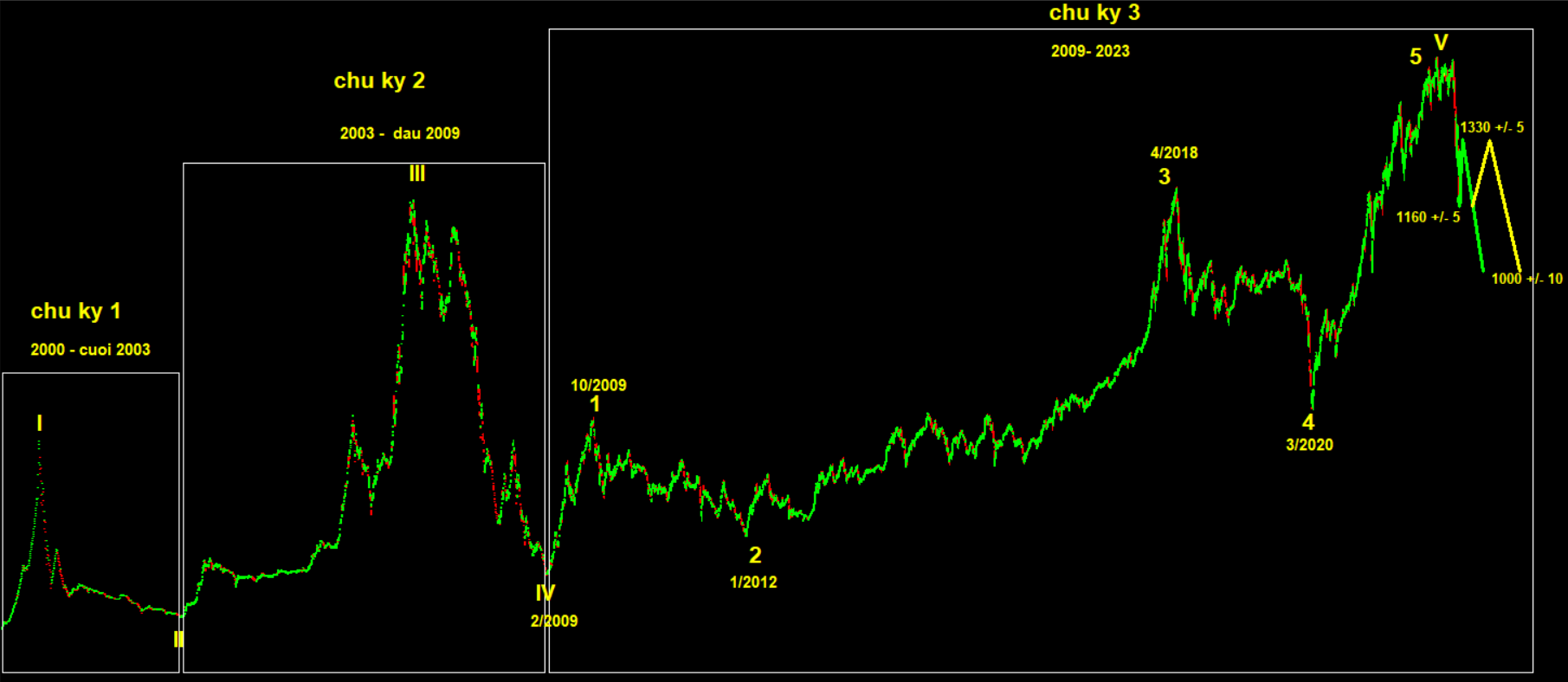

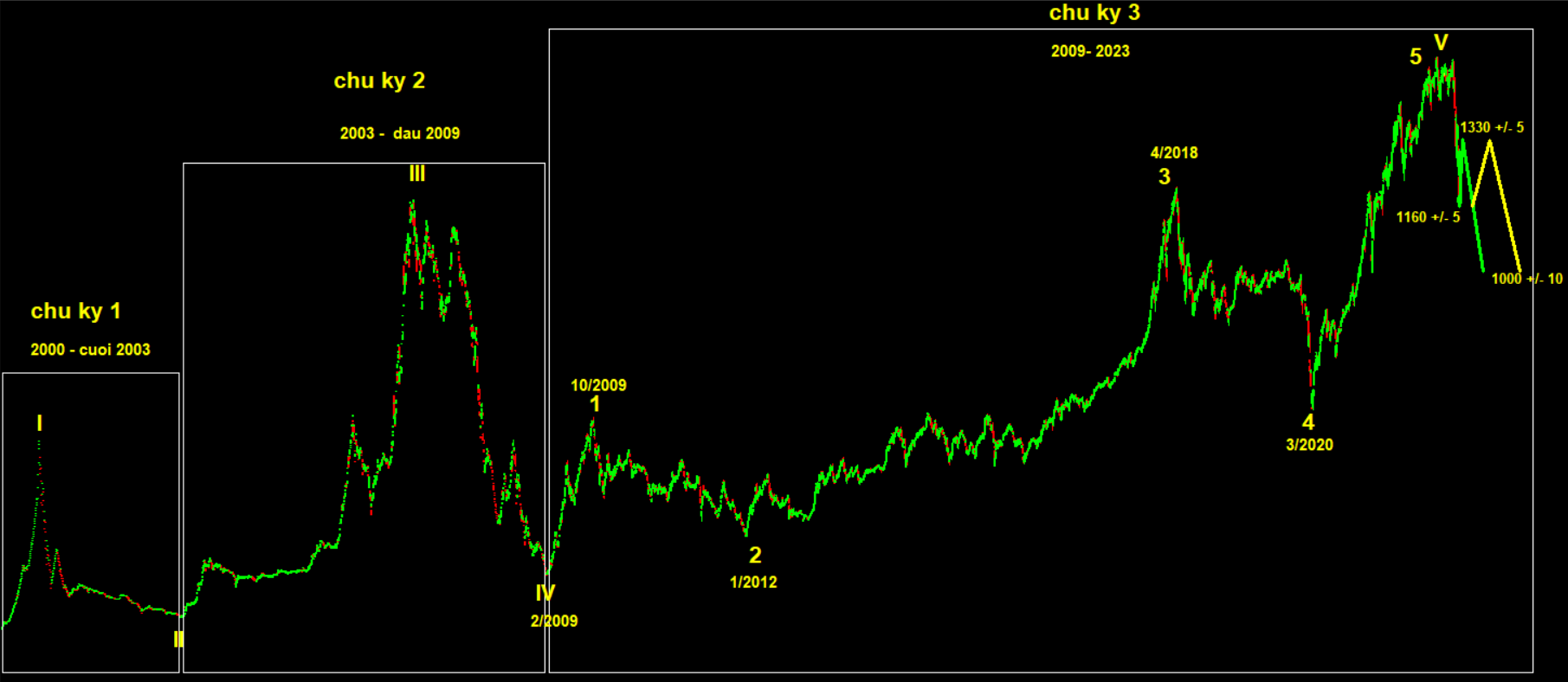

- Dựa trên cách tiếp cận chu kỳ kinh tế như trên, chúng tôi mới thực sự hoàn thiện được cách đếm sóng Elliot từ khi thị trường chứng khoán Việt Nam hình thành đến nay. Nếu áp dụng theo cách đếm sóng hoàn chỉnh từ 2000 đến nay, thì hiện nay VNIndex đang vào nhịp điều chỉnh của cả 1 chu kỳ lớn tính từ lúc VNI 100 điểm vào 2000. Nếu theo cách đếm sóng này thì Vnindex sẽ cần điều chỉnh giảm 1 chu kỳ lớn về tối thiểu là 1000 điểm (Fibo 38.2% từ 100 lên 1534 điểm). Áp dụng theo chu kỳ nhỏ hơn là 2/2009 đến nay thì cũng ra khoảng 1000 - 1050 điểm. Áp dụng theo chu kỳ nhỏ hơn nữa là từ 3/2000 đến nay thì cũng cho ra mốc 61.8% = 61.8% 1000 điểm. Vì vậy chúng tôi dự báo đáy dài hạn của Vnindex sắp tới sẽ tạo tại vùng 1000. Tuy nhiên quý vị cần lưu ý rằng đây là dự báo dài hạn.

- Theo PTKT trung và ngắn hạn, chúng tôi dự báo Vnindex sẽ có xác suất cao tạo đáy trung và ngắn hạn vào tuần này tại vùng 1160 +/- 5. Khả năng cao đó là mẫu hình 2 đáy với đáy 1 là điểm thấp nhất phiên 13 hoặc phiên 16/5 tại 1160. 2 phiên đầu tuần sẽ tăng điểm và 2 phiên tiêp theo sẽ giảm điểm tạo đáy 2 tại 1150 - 1160. Sau phiên 19/5 khả năng thị trường sẽ tăng khá mạnh liên tục đến hế tuần đầu tiên của tháng 6 với nhiều mã hồi phục 25 - 45%. Sau nhịp hồi này thị trường sẽ lại tiếp tục vào Downtrend dài hạn theo 1 trong 2 kịch bản dưới đây (cả 2 kịch bản đều hướng về VNI 1000)

Với quan điểm trên, chúng tôi đưa ra khuyến nghị như sau:

- Chúng tôi đã liên tục tư vấn bán ra từ 136x đến 126x rồi nên tại vùng này (dưới 1200) tạm thời chúng tôi sẽ không tư vấn bán ra nữa bởi thị trường chuẩn bị có 1 nhịp sóng hồi rất mạnh từ 1160 lên 1330 +/- 5. Nếu kẹp cổ phiếu thì tốt nhất nên cố gắng chịu đựng nốt tuần tới đợi thị trường hồi mạnh lên vùng 1330 +/-0 5 mới nên bán ra.

- Nếu kẹp cổ phiếu và tỷ lệ tiền mặt còn cao thì có thể mua trung bình giá khi VNI về 1160. Đợi hồi lên 1330 +/- 5 thì bán ra

- Nếu cầm tiền mặt nhiều và mức độ chấp nhận rủi ro thấp thì nên đứng ngoài thị trường trong suốt thời gian dài tới cho tới khi VNI về sát 1000 mới nên mua vào

- Nếu cầm tiền mặt nhiều và mức độ chấp nhận rủi ro cao thì nên chủ động mua vào bắt đáy cùng chúng tôi tại vùng 1160 +/- 5 vào 2 khoảng thời gian: Đầu phiên 16/5 và cuối phiên 19/5

- Các mã nên cân nhắc mua vào là: 1/2 lực mua vào đầu phiên 16/5 các mã sau: SSI CTR PVS HUT HDG ; 1/2 lực còn lại mua vào cuối phiên 19/5 các mã sau: FRT VCI VND DGC MBB.

DVCSpeculator