Doanh thu và LN ròng Q3/23 giảm 3% svck, nhưng tăng mạnh từ mức lỗ ròng 12 tỷ Q2/23, hỗ trợ bởi thủy điện cải thiện và ghi nhận thêm LN mảng khai khoáng.

Chúng tôi dự phóng LN ròng 2024 sẽ tăng mạnh 206% svck, hỗ trợ bởi kết quả tích cực từ nhiều mảng kinh doanh như khai khoáng, BDS KCN và xây lắp điện.

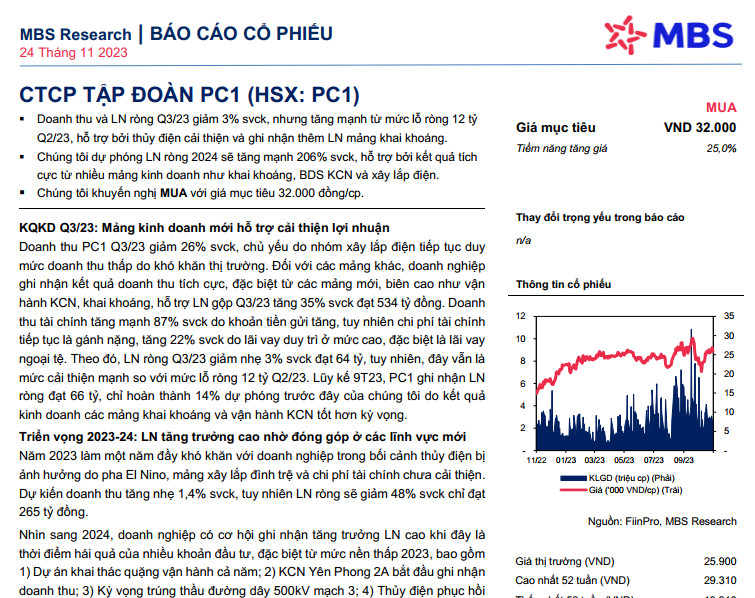

Chúng tôi khuyến nghị MUA với giá mục tiêu 32.000 đồng/cp.

KQKD Q3/23: Mảng kinh doanh mới hỗ trợ cải thiện lợi nhuận

Doanh thu PC1 Q3/23 giảm 26% svck, chủ yếu do nhóm xây lắp điện tiếp tục duy mức doanh thu thấp do khó khăn thị trường. Đối với các mảng khác, doanh nghiệp ghi nhận kết quả doanh thu tích cực, đặc biệt từ các mảng mới, biên cao như vận hành KCN, khai khoáng, hỗ trợ LN gộp Q3/23 tăng 35% svck đạt 534 tỷ đồng. Doanh thu tài chính tăng mạnh 87% svck do khoản tiền gửi tăng, tuy nhiên chi phí tài chính tiếp tục là gánh nặng, tăng 22% svck do lãi vay duy trì ở mức cao, đặc biệt là lãi vay ngoại tệ. Theo đó, LN ròng Q3/23 giảm nhẹ 3% svck đạt 64 tỷ, tuy nhiên, đây vẫn là mức cải thiện mạnh so với mức lỗ ròng 12 tỷ Q2/23. Lũy kế 9T23, PC1 ghi nhận LN ròng đạt 66 tỷ, chỉ hoàn thành 14% dự phóng trước đây của chúng tôi do kết quả kinh doanh các mảng khai khoáng và vận hành KCN tốt hơn kỳ vọng.

Triển vọng 2023-24: LN tăng trưởng cao nhờ đóng góp ở các lĩnh vực mới

Năm 2023 làm một năm đầy khó khăn với doanh nghiệp trong bối cảnh thủy điện bị ảnh hưởng do pha El Nino, mảng xây lắp đình trệ và chi phí tài chính chưa cải thiện. Dự kiến doanh thu tăng nhẹ 1,4% svck, tuy nhiên LN ròng sẽ giảm 48% svck chỉ đạt 265 tỷ đồng.

Nhìn sang 2024, doanh nghiệp có cơ hội ghi nhận tăng trưởng LN cao khi đây là thời điểm hái quả của nhiều khoản đầu tư, đặc biệt từ mức nền thấp 2023, bao gồm 1) Dự án khai thác quặng vận hành cả năm; 2) KCN Yên Phong 2A bắt đầu ghi nhận doanh thu; 3) Kỳ vọng trúng thầu đường dây 500kV mạch 3; 4) Thủy điện phục hồi từ nửa cuối năm. Ngoài ra chúng tôi cho rằng chi phí tài chính giảm cũng sẽ hỗ trợ cải thiện LN ròng của doanh nghiệp trong giai đoạn này. Chúng tôi dự phóng doanh thu và LN ròng 2024 đạt 10.379 tỷ đồng (+22% svck) và 812 tỷ đồng (+206% svck).

Duy trì khuyến nghị MUA với giá mục tiêu 32.000 đồng/cổ phiếu

Chúng tôi sử dụng phương pháp định giá SOTP đối với các hoạt động kinh doanh của PC1 và nâng giá mục tiêu thêm 11% lên 32.000đ/cp do điều chỉnh tăng triển vọng LN các mảng Khai thác quặng, BDS KCN, và điện trong 2024-25. Tiềm năng tăng giá bao gồm 1) Chính sách giá NLTT được ban hành sớm; 2) Thời điểm ghi nhận doanh thu các dự án BDS sớm hơn dự kiến. Rủi ro giảm giá bao gồm 1) Giá Niken thấp hơn dự kiến; 2) Rủi ro El Nino kéo dài; 3) Lãi vay neo cao lâu hơn dự kiến.

Nguồn MBS