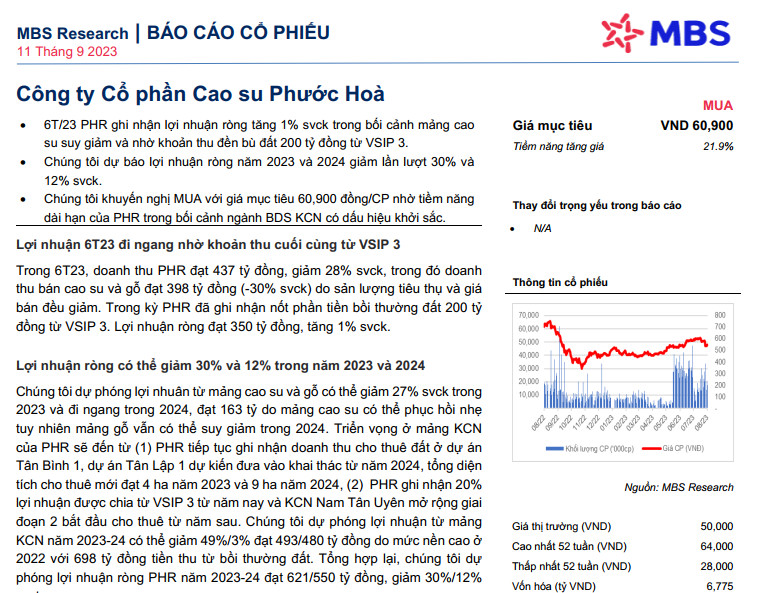

Công ty Cổ phần Cao su Phước Hoà

•6T/23 PHR ghi nhận lợi nhuận ròng tăng 1% svck trong bối cảnh mảng cao su suy giảm và nhờ khoản thu đền bù đất 200 tỷ đồng từ VSIP 3.

• Chúng tôi dự báo lợi nhuận ròng năm 2023 và 2024 giảm lần lượt 30% và 12% svck.

• Chúng tôi khuyến nghị MUA với giá mục tiêu 60,900 đồng/CP nhờ tiềm năng dài hạn của PHR trong bối cảnh ngành BDS KCN có dấu hiệu khởi sắc.

Lợi nhuận 6T23 đi ngang nhờ khoản thu cuối cùng từ VSIP 3

Trong 6T23, doanh thu PHR đạt 437 tỷ đồng, giảm 28% svck, trong đó doanh thu bán cao su và gỗ đạt 398 tỷ đồng (-30% svck) do sản lượng tiêu thụ và giá bán đều giảm. Trong kỳ PHR đã ghi nhận nốt phần tiền bồi thường đất 200 tỷ đồng từ VSIP 3. Lợi nhuận ròng đạt 350 tỷ đồng, tăng 1% svck.

Lợi nhuận ròng có thể giảm 30% và 12% trong năm 2023 và 2024

Chúng tôi dự phóng lợi nhuân từ mảng cao su và gỗ có thể giảm 27% svck trong 2023 và đi ngang trong 2024, đạt 163 tỷ do mảng cao su có thể phục hồi nhẹ tuy nhiên mảng gỗ vẫn có thể suy giảm trong 2024. Triển vọng ở mảng KCN của PHR sẽ đến từ (1) PHR tiếp tục ghi nhận doanh thu cho thuê đất ở dự án Tân Bình 1, dự án Tân Lập 1 dự kiến đưa vào khai thác từ năm 2024, tổng diện tích cho thuê mới đạt 4 ha năm 2023 và 9 ha năm 2024, (2) PHR ghi nhận 20% lợi nhuận được chia từ VSIP 3 từ năm nay và KCN Nam Tân Uyên mở rộng giai đoạn 2 bắt đầu cho thuê từ năm sau. Chúng tôi dự phóng lợi nhuận từ mảng KCN năm 2023-24 có thể giảm 49%/3% đạt 493/480 tỷ đồng do mức nền cao ở 2022 với 698 tỷ đồng tiền thu từ bồi thường đất. Tổng hợp lại, chúng tôi dự phóng lợi nhuận ròng PHR năm 2023-24 đạt 621/550 tỷ đồng, giảm 30%/12% svck.

Khuyến nghị MUA với giá mục tiêu của PHR là 60,900 đồng/cổ phiếu

Mặc dù triển vọng lợi nhuận 2023-24 suy giảm, chúng tôi vẫn ưa thích cổ phiếu PHR cho mục tiêu đầu tư trung - dài hạn (tiềm năng tăng giá 27.8% bao gồm tỷ suất cổ tức) bởi: (1) Triển vọng ngành BĐS KCN khởi sắc khi thu hút FDI sẽ tích cực hơn sau khi Việt Nam tăng cường hợp tác với Hàn Quốc, Singapore và Mỹ trong thời gian qua (2) Dự án KCN của PHR cũng như của NTC và VSIP có vị trí thuận lợi, được kỳ vọng nhanh chóng được lấp đầy do nguồn cung đất tại Bình Dương không còn nhiều (3) Tình hình tài chính lành mạnh, cổ tức cao đều hàng năm.

Nguồn MBS