QBSpeculator. Đăng lúc 18:18, 22/07/2021

Cập nhật tình hình hoạt động kinh doanh

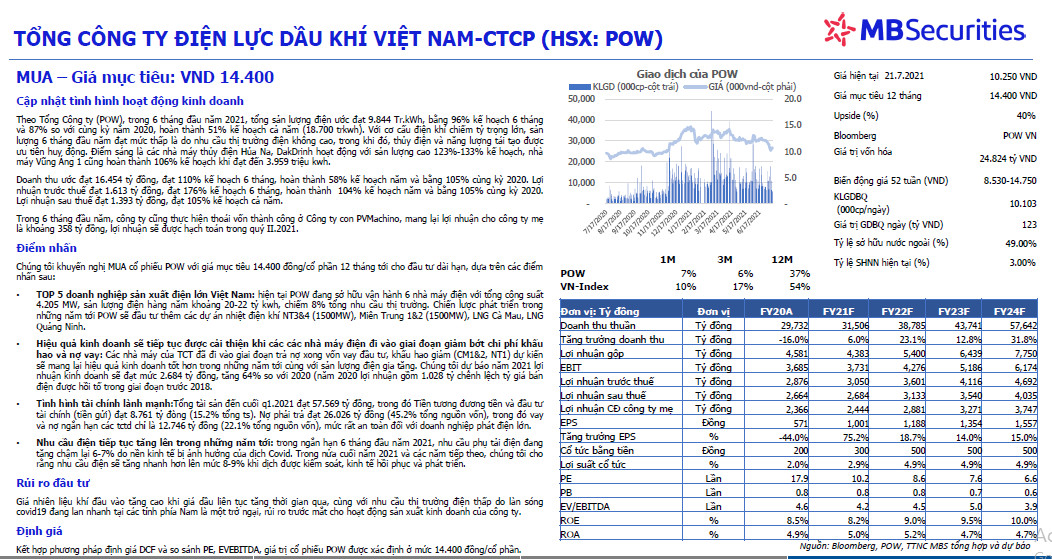

- Theo Tổng Công ty (POW), trong 6 tháng đầu năm 2021, tổng sản lượng điện ước đạt 9.844 Tr.kWh, bằng 96% kế hoạch 6 tháng và 87% so với cùng kỳ năm 2020, hoàn thành 51% kế hoạch cả năm (18.700 trkwh). Với cơ cấu điện khí chiếm tỷ trọng lớn, sản lượng 6 tháng đầu năm đạt mức thấp là do nhu cầu thị trường điện không cao, trong khi đó, thủy điện và năng lượng tái tạo được ưu tiên huy động. Điểm sáng là các nhà máy thủy điện Hủa Na, DakDrinh hoạt động với sản lượng cao 123%-133% kế hoạch, nhà máy Vũng Áng 1 cũng hoàn thành 106% kế hoạch khi đạt đến 3.959 triệu kwh.

- Doanh thu ước đạt 16.454 tỷ đồng, đạt 110% kế hoạch 6 tháng, hoàn thành 58% kế hoạch năm và bằng 105% cùng kỳ 2020. Lợi nhuận trước thuế đạt 1.613 tỷ đồng, đạt 176% kế hoạch 6 tháng, hoàn thành 104% kế hoạch năm và bằng 105% cùng kỳ 2020. Lợi nhuận sau thuế đạt 1.393 tỷ đồng, đạt 105% kế hoạch cả năm.

- Trong 6 tháng đầu năm, công ty cũng thực hiện thoái vốn thành công ở Công ty con PVMachino, mang lại lợi nhuận cho công ty mẹ là khoảng 358 tỷ đồng, lợi nhuận sẽ được hạch toán trong quý II.2021.

Điểm nhấn

- Chúng tôi khuyến nghị MUA cổ phiếu POW với giá mục tiêu 14.400 đồng/cổ phần 12 tháng tới cho đầu tư dài hạn, dựa trên các điểm nhấn sau:

- TOP 5 doanh nghiệp sản xuất điện lớn Việt Nam: hiện tại POW đang sở hữu vận hành 6 nhà máy điện với tổng công suất 4.205 MW, sản lượng điện hàng năm khoảng 20-22 tỷ kwh, chiếm 8% tổng nhu cầu thị trường. Chiến lược phát triển trong những năm tới POW sẽ đầu tư thêm các dự án nhiệt điện khí NT3&4 (1500MW), Miên Trung 1&2 (1500MW), LNG Cà Mau, LNG Quảng Ninh.

- Hiệu quả kinh doanh sẽ tiếp tục được cải thiện khi các các nhà máy điện đi vào giai đoạn giảm bớt chi phí khấu hao và nợ vay: Các nhà máy của TCT đã đi vào giai đoạn trả nợ xong vốn vay đầu tư, khấu hao giảm (CM1&2, NT1) dự kiến sẽ mang lại hiệu quả kinh doanh tốt hơn trong những năm tới cùng với sản lượng điện gia tăng. Chúng tôi dự báo năm 2021 lợi nhuận kinh doanh sẽ đạt mức 2.684 tỷ đồng, tăng 64% so với 2020 (năm 2020 lợi nhuận gồm 1.028 tỷ chênh lệch tỷ giá bán điện được hồi tố trong giai đoạn trước 2018.

- Tình hình tài chính lành mạnh:Tổng tài sản đến cuối q1.2021 đạt 57.569 tỷ đồng, trong đó Tiền tương đương tiền và đầu tư tài chính (tiền gửi) đạt 8.761 tỷ đòng (15.2% tổng ts). Nợ phải trả đạt 26.026 tỷ đồng (45.2% tổng nguồn vốn), trong đó vay và nợ ngắn hạn các tctd chỉ là 12.746 tỷ đồng (22.1% tổng nguồn vốn), mức rất an toàn đối với doanh nghiệp phát điện lớn.

- Nhu cầu điện tiếp tục tăng lên trong những năm tới: trong ngắn hạn 6 tháng đầu năm 2021, nhu cầu phụ tải điện đang tăng chậm lại 6-7% do nền kinh tế bị ảnh hưởng của dịch Covid. Trong nửa cuối năm 2021 và các năm tiếp theo, chúng tôi cho rằng nhu cầu điện sẽ tăng nhanh hơn lên mức 8-9% khi dịch được kiếm soát, kinh tế hồi phục và phát triển.

Rủi ro đầu tư

Giá nhiên liệu khí đầu vào tăng cao khi giá dầu liên tục tăng thời gian qua, cùng với nhu cầu thị trường điện thấp do làn sóng covid19 đang lan nhanh tại các tỉnh phía Nam là một trở ngại, rủi ro trước mắt cho hoạt động sản xuất kinh doanh của công ty.

Định giá

Kết hợp phương pháp định giá DCF và so sánh PE, EVEBITDA, giá trị cổ phiếu POW được xác định ở mức 14.400 đồng/cổ phần.

Nguồn MBS

Có