QBSpeculator. Đăng lúc 18:10, 01/03/2021

Danh mục:

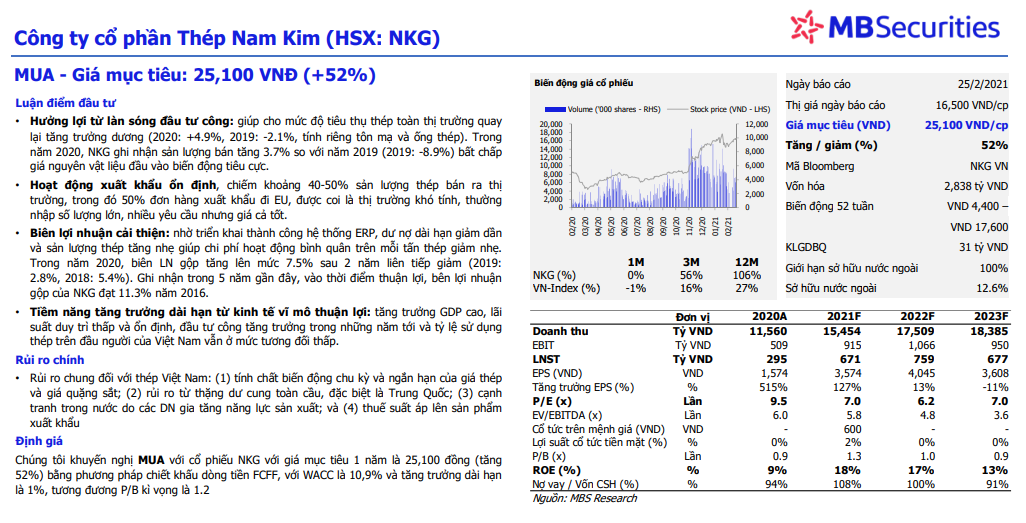

Luận điểm đầu tư

• Hưởng lợi từ làn sóng đầu tư công: giúp cho mức độ tiêu thụ thép toàn thị trường quay lại tăng trưởng dương (2020: +4.9%, 2019: -2.1%, tính riêng tôn mạ và ống thép). Trong năm 2020, NKG ghi nhận sản lượng bán tăng 3.7% so với năm 2019 (2019: -8.9%) bất chấp giá nguyên vật liệu đầu vào biến động tiêu cực.

• Hoạt động xuất khẩu ổn định, chiếm khoảng 40-50% sản lượng thép bán ra thị trường, trong đó 50% đơn hàng xuất khẩu đi EU, được coi là thị trường khó tính, thường nhập số lượng lớn, nhiều yêu cầu nhưng giá cả tốt.

• Biên lợi nhuận cải thiện: nhờ triển khai thành công hệ thống ERP, dư nợ dài hạn giảm dần và sản lượng thép tăng nhẹ giúp chi phí hoạt động bình quân trên mỗi tấn thép giảm nhẹ. Trong năm 2020, biên LN gộp tăng lên mức 7.5% sau 2 năm liên tiếp giảm (2019: 2.8%, 2018: 5.4%). Ghi nhận trong 5 năm gần đây, vào thời điểm thuận lợi, bên lợi nhuận gộp của NKG đạt 11.3% năm 2016.

• Tiềm năng tăng trưởng dài hạn từ kinh tế vĩ mô thuận lợi: tăng trưởng GDP cao, lãi suất duy trì thấp và ổn định, đầu tư công tăng trưởng trong những năm tới và tỷ lệ sử dụng thép trên đầu người của Việt Nam vẫn ở mức tương đối thấp.

Rủi ro chính

• Rủi ro chung đối với thép Việt Nam: (1) tính chất biến động chu kỳ và ngắn hạn của giá thép và giá quặng sắt; (2) rủi ro từ thặng dư cung toàn cầu, đặc biệt là Trung Quốc; (3) cạnh tranh trong nước do các DN gia tăng năng lực sản xuất; và (4) thuế suất áp lên sản phẩm xuất khẩu

Định giá

Chúng tôi khuyến nghị MUA với cổ phiếu NKG với giá mục tiêu 1 năm là 25,100 đồng (tăng 52%) bằng phương pháp chiết khấu dòng tiền FCFF, với WACC là 10,9% và tăng trưởng dài hạn là 1%, tương đương P/B kì vọng là 1.2

Nguồn : MBS

Có