23/10/2022

Kính gửi Quý nhà Đầu tư

(Vui lòng không chia sẻ bài viết này ra bên ngoài trước 28/10/2022 khi chưa có sự đồng ý của DVC)

Nếu theo dõi các nhận định của chúng tôi từ tháng 4/2022 đến nay, quý vị có thể thấy rằng diễn biến của thị trường đã và đang xẩy ra gần như tuyệt đối các dự báo trung và dài hạn:

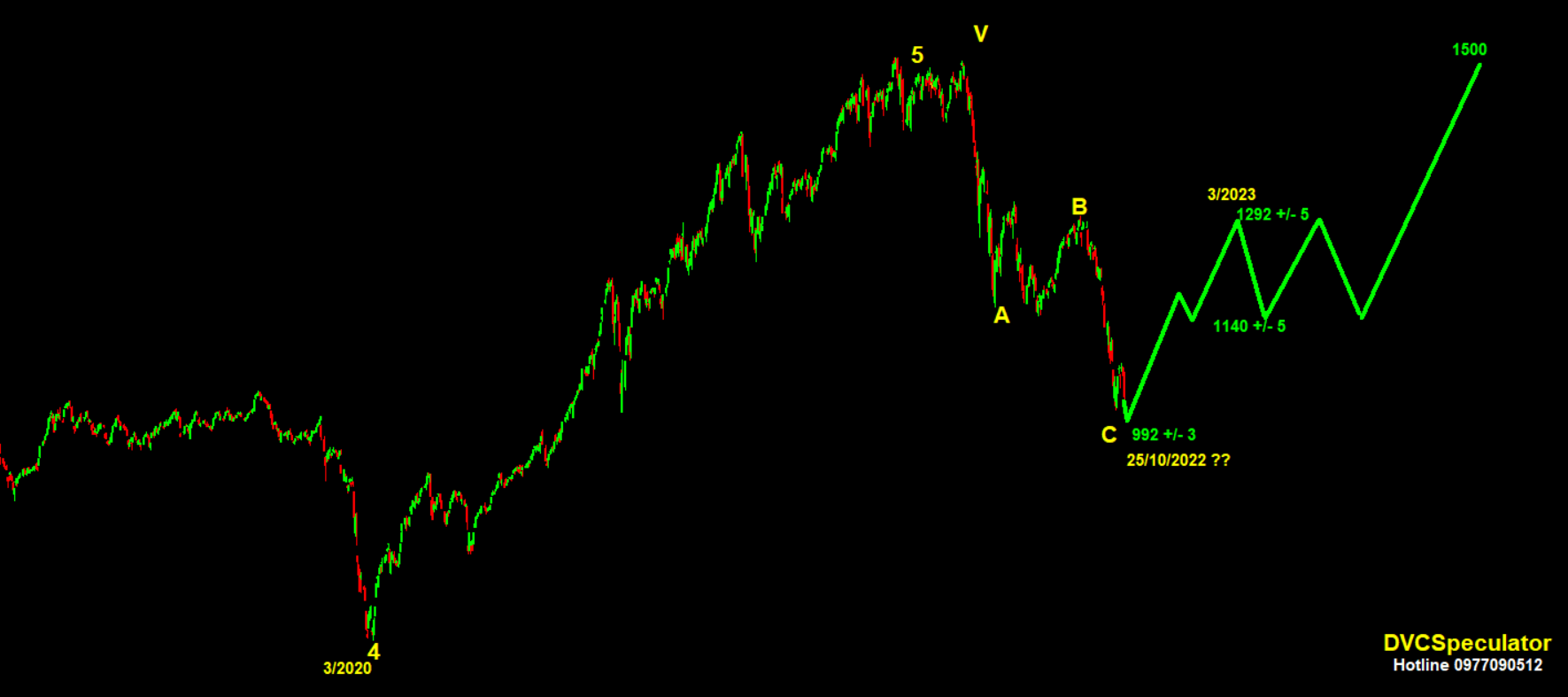

- Ngày 15/5, chúng tôi đã đưa ra bài viết dự báo Vnindex 2022 http://dvcspeculator.com.vn/content/du-bao-vnindex-2022-cap-nhat, trong bài viết này chúng tôi đã dự báo Vnindex sẽ về 1000 +/- 10 sau khi trải qua 2 nhịp lên vùng 1330 +/- 5 sau đó sẽ về 1000 +/- 10. Thực tế Vnindex đã có đúng 2 nhịp sóng tăng lên 1316 vào 8/6/2022 về lại 1142 rồi sau đó lên 1291 vào 26/8 và giảm trở lại về 998 vào 11/10/2022. Quý vị có thể zoom to kịch bản nét vẽ mầu vàng trong bài viết để so sánh với VNIndex hiện nay.

- Ngày 12/9, chúng tôi đã đưa ra bài viết TRÚ ĐÔNG http://dvcspeculator.com.vn/content/tru-dong để cập nhật cho bài viết 15/5 và khẳng định Vnindex sẽ về 1000 +/- 10 để đưa ra khuyến nghị quý vị nên đứng ngoài thị trường cho tới khi VNI về 1000 nhưng dự báo thời điểm xẩy ra là Q1 2023. Thực tế VNIndex đã về 998 vào 11/10 vừa qua. Trong bài viết này chúng tôi cũng đã dự báo về viễn cảnh rất xấu của hệ thống ngân hàng và có nói rõ Bank BĐS chính là tác nhân đẩy thị trường đi xuống vì khi nền kinh tế cạn tiền, lãi suất tăng cao thì hệ thống Bank BĐS sẽ vỡ ra nhiều ung nhọt. Và thực tế đã xẩy ra như vậy khi SCB bị đưa vào diện kiểm soát đặc biệt và thanh khoản toàn hệ thống Bank bị căng cứng, nhiều doanh nghiệp có nguy cơ phá sản.

Nếu tinh ý, quý vị có thể thấy rằng tại những thời điểm chúng tôi đưa ra dự báo VNI về 1000 thì số đông nhà đầu tư đều rất lạc quan và cho rằng việc VNI về dưới 1000 là không thể và họ đưa ra rất nhiều phản biện bằng phân tích cơ bản và cho rằng định giá rất hấp dẫn để mua vào. Tuy nhiên, thực tế lại khá nực cười khi hiện nay VNI về 1000 và nhà đầu tư bị nghe rất nhiều thông tin xấu về lãi suất, tỷ giá, lạm phát, vỡ nợ trái phiếu….thì số đông chuyên gia và nhà đầu tư lại bắt đầu đưa ra những mốc VNI rất kinh khủng như 900 - 800 hay 750 mà lại không quan tâm gì đến định giá theo phân tích cơ bản. Trên thị trường chứng khoán thì điều gì cũng có thể xẩy ra và việc dự báo thị trường là công việc rất khó. Tuy nhiên bằng kinh nghiệm, bằng những lập luận cơ bản và kỹ thuật của chúng tôi thì chúng tôi khá tự tin đưa ra quan điểm trái ngược với số đông rằng: KHẢ NĂNG RẤT CAO VNINDEX ĐANG Ở ĐÁY DÀI HẠN CỦA 1 UPTREND THẾ KỶ VỚI CHU KỲ ĐẦU TIÊN LÀ CHU KỲ > 22 NĂM TÍNH TỪ 11/2022 VÀ KHẢ NĂNG CAO ĐÁY LÀ VÙNG 992 +/- 3 (có thể quá đà 30 điểm giá thấp nhất) VÀO NGAY TUẦN SAU TỪ 24 - 28/10/2022. Quan điểm này sẽ sai khi VNI thủng 950 tính theo giá đóng cửa.

Xét theo phân tích cơ bản

Hiện nay chúng tôi thấy định giá cổ phiếu trên thị trường chứng khoán Việt Nam đang ở mức rất hấp dẫn với PE toàn thị trường ở mức 10.6. Đây là mức PE thấp tương đương với giai đoạn đáy 3/2020 khi Covid xuất hiện, tương đương mức PE của 2012 và 2010. Nhưng mức PE này vẫn cao hơn so với 2008 khi khủng hoảng tài chính toàn cầu xẩy ra và cuối 2011, khi đó PE VNI về dưới 8. Tuy nhiên chúng tôi cho rằng không thể so sánh PE hiện nay với 2008 và 2011 được VÌ 2 giai đoạn đó vĩ mô VN hoàn toàn yếu hơn hiện nay rất nhiều. Trong năm 2008 lạm phát lên tới 22% và 2011 lạm phát lên 18% đây là các mức lạm phát trên trời mà có lẽ chúng ta sẽ không bao giờ còn nhìn thấy nó nữa. Vì vậy không thể so sánh PE hiện nay với 2 thời điểm đó được.

Như vậy có thể thấy rằng định giá cổ phiếu của TTCK VN hiện nay là rất hấp dẫn so với quá khứ. Vấn đề tiếp theo sẽ là vấn đề về dòng tiền. Dòng tiền sẽ bao gồm dòng tiền tháo chạy và dòng tiền tham gia. Trong 2 bài viết trước đây, chúng tôi đều đề cập nhiều đến việc dòng tiền và cho rằng thị trường sẽ không thể lên được khi dòng tiền bị đứt gẫy do tín dụng và trái phiếu bị siết. Trước đây khi tín dụng và trái phiếu kiểm soát lỏng lẻo thì lượng tiền đó đổ vào TTCK và BĐS nhiều nên khi bị siết thì lập tức các đối tượng đó sẽ phải bán tháo cổ phiếu ra. Nhưng việc đó đã phải xẩy ra từ rất lâu rồi trước khi trái phiếu đáo hạn và thời gian trả nợ bank xẩy ra vào cuối năm nay. Theo quan sát của chúng tôi hiện nay thì lực bán tháo ở vùng giá thấp đang cạn kiệt dần, thể hiện qua khối lượng ở các phiên giảm mạnh đang giảm dần vì vậy lực bán tháo của các đối tượng tiền lỏng tham gia trước đây không còn nhiều nữa.

Vậy thì tiền mới tham gia sẽ từ đâu? Câu trả lời sẽ đến từ việc định giá so sánh giữa lãi suất và tỷ suất sinh lời của thị trường xét theo góc độ đầu tư dài hạn

- Hiện nay các Bank lớn đều có lãi suất huy động < 7%, bank nhỏ thì lãi suất đẩy cao hơn lên đến 9%. Giả sử sau khi FED tăng tiếp 2 lần lãi suất nữa vào cuối năm nay thì chúng tôi giả định tình huống xấu nhất xẩy ra đó là mặt bằng lãi suất huy động 1 năm lên đỉnh điểm là 10% thì mức PE hợp lý để đẩu tư dài hạn khi so sánh tương quan với lãi suất huy động sẽ = 1 / 10% = 10 lần. Và quý vị lưu ý lãi suất huy động lên 10% là tình huống xấu nhất có thể trong 3 tháng tới và nếu có mức 10% thì có lẽ cũng chỉ xẩy ra đối với các Bank nhỏ. Vì vậy chúng tôi cho rằng mức PE của thị trường khi về mức 10 là cực kỳ hấp dẫn để đầu tư dài hạn khi xét tương quan với lãi suất gửi tiết kiệm và mức PE này đã hoàn toàn phản ánh trạng thái lãi suất bị đẩy lên cao ở mức 10%/năm. Hiện nay lãi suất chưa đạt mức này nên thị trường hiện nay đang ở trạng thái phản ứng quá mức so với định giá cơ bản.

- 1 vấn đề cần lưu ý nữa đó là các định chế tài chính lớn trên thế giới đều dự báo lạm phát và lãi suất sẽ đạt đỉnh vào 3/2023. Điều đó có nghĩa là mức lãi suất 10% nếu có đó cũng sẽ đạt đỉnh và xu thế sẽ giảm sau khi chạm 10%. Như vậy logic ra thì mức PE 10 của thị trường sẽ là đáy. Hơn nữa 1 quý vị cần phải biết rằng TTCK luôn đi trước vĩ mô kinh tế từ 6 - 12 tháng. Nếu Lạm phát và lãi suất đạt đỉnh vào 3/2023 thì đáy chứng khoán sẽ tạo vào tháng 10 - tháng 11/2022.

- Ngoài P/E. Quý vị cần phải chú ý đển P/B tức là so sánh giữa giá và giá trị sổ sách (giá trị công ty sau khi trừ các nghĩa vụ nợ). Hiện nay có rất nhiều công ty đầu nghành, không có khả năng phá sản mà P/B < 1 tức là giao dịch dưới giá trị sổ sách. Giả sử hiện nay nếu quý vị muốn start up 1 doanh nghiệp thì quý vị phải bỏ ra giá trị bằng đúng giá trị sổ sách của công ty đó và ngoài ra sẽ phải mất rất nhiều công sức để xây dựng hệ thống vận hành sản xuất, mạng lưới phân phối…và cũng chưa chắc đã thành công. Trong khi hiện nay trên sàn niêm yết nhiều công ty đầu ngành với thị phần > 36% như HPG, hoạt động kinh doanh có lãi, có thương hiện lâu năm, mạng lưới rộng, có thương hiệu … mà lại giao dịch dưới giá trị sổ sách thì quý vị cần coi đây là cơ hội trăm năm mới có 1 lần. PB thì < 1 PE < 5 có nghĩa là đang mua 1 công ty với giá rất hời và chỉ 5 năm là lợi nhuận sinh ra đủ thu hồi vốn. Với cách nhìn thị trường như vậy, chúng tôi cho rằng tự khắc dòng tiền thông minh sẽ rời khỏi tiết kiệm để đi đầu tư chứng khoán.

- Với lập luận trên, chúng tôi cho rằng dòng tiền tháo chạy đang cạn kiệt và dòng tiền tham gia mới sẽ tăng lên khi định giá đang hấp hẫn hơn so với tiết kiệm (Trước đây tiền chưa vào là do định giá chưa hấp dẫn so với tiết kiệm). Khi dòng tiền tháo chạy giảm dần còn dòng tiền mới gia nhập tăng lên thì tự khắc thị trường sẽ lên.

Xét theo phân tích kỹ thuật.

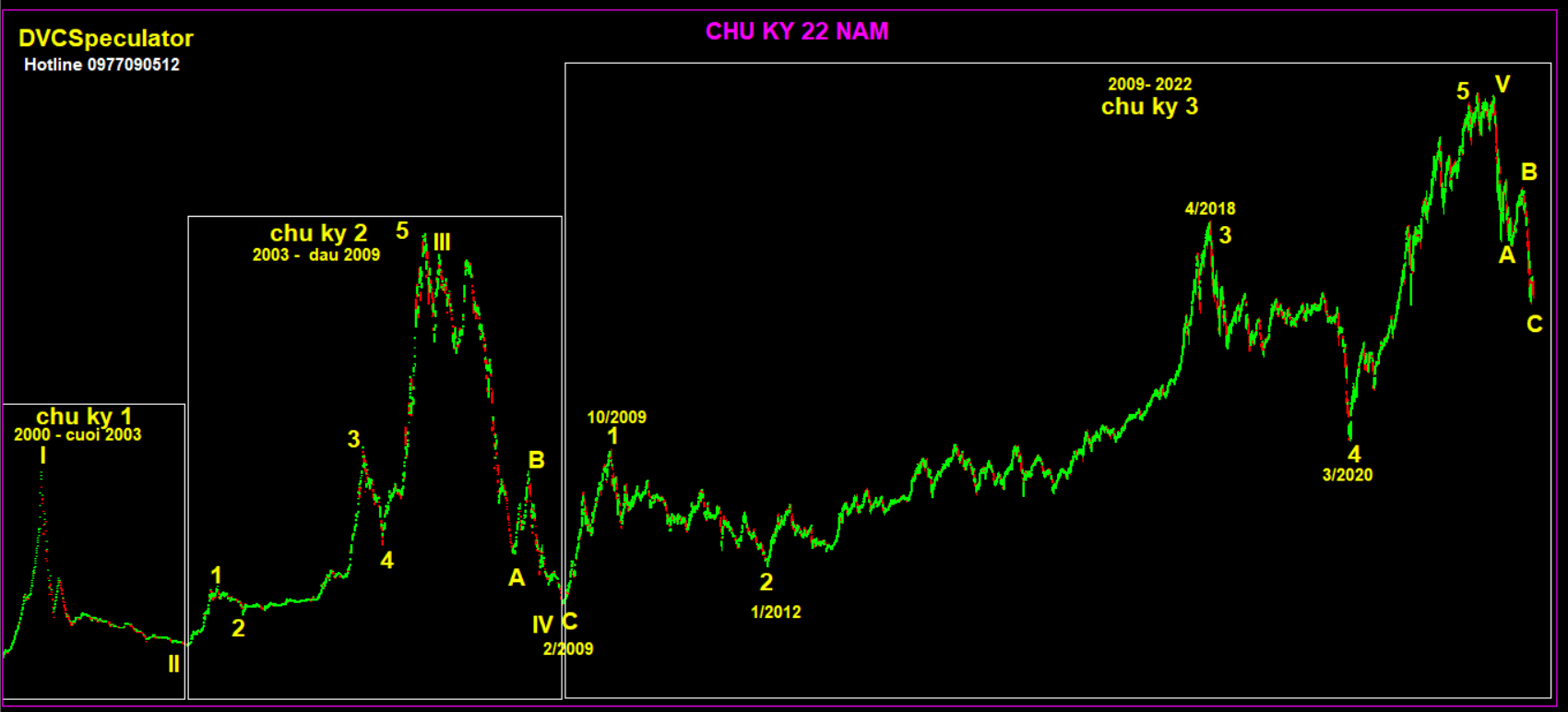

Có rất nhiều phương pháp phân tích kỹ thuật trên thị trường hiện nay. Nhưng những ai đã theo dõi các nhận định của chúng tôi thì đều biết rằng với việc áp dụng lý thuyết sóng Elliot thì quý vị có thể thấy rất rõ các chu kỳ vận động của thị trường đều có tính quy luật và các bước sóng có quan hệ chặt chẽ với nhau với 1 tỷ lệ hài hòa. Với phương pháp này, chúng tôi đã chia thị trường chứng khoán Việt Nam từ 2000 đến nay đã trải qua 3 chu kỳ và 3 chu kỳ này hợp thành 1 chu kỳ lớn 22 năm. Vì vậy chúng tôi dự báo Vnindex đang chuẩn bị bước vào 1 chu kỳ > 22 năm tiếp theo, và đó là lý do chúng tôi đưa ra tiêu đề bài viết là UPTREND THẾ KỶ . Chu kỳ này > 22 năm và sau chu kỳ 22 năm này sẽ có 1 chu kỳ > 22 năm tiếp theo với đáy sau cao hơn đáy trước nên chúng tôi dự báo VNI sẽ trong Uptrend dài hạn trong cả 1 thế kỷ tới.

- Chu kỳ đầu tiên là từ 7/2000 - 10/2003. Với bước sóng tăng chính là từ 100 lên 553 (6/2001) và bước sóng giảm từ 553 về 130 (10/2003)

- Chu kỳ thứ 2 là từ 10/2003 - 2/2009. Với bước sóng tăng chính là từ 130 lên 1179 (3/2007) và bước sóng giảm từ 1179 về 234 (2/2009)

- Chu kỳ thứ 3 là từ 2/2009 - nay (dự kiến kết thúc vào cuối tháng 10/2022). Với bước sóng tăng chính từ 234 lên 1519 (1/2022) và bước sóng giảm là từ 1519 về dự báo kết thúc tại 992 +/- 3.

Nếu kết hợp phân tích kỹ thuật theo chu kỳ sóng Elliot và cơ bản, quý vị sẽ thấy có 1 sự tương đồng về về việc FED và NHTW các nước bơm tiền mạnh và sau đó là rút tiền. Sau khủng hoảng 2007 2008, FED liên tục bơm tiền ra nền kinh tế, liên tục mở rộng bảng cân đối và đáng nhẽ hút về dần từ 2018 nhưng do Covid xẩy ra nên việc bơm tiền này phải tiếp tục đến 2021 và nay khi FED hút tiền về thì thị trường sẽ giảm. Việc trùng khớp giữa cơ bản và chu kỳ sóng Elliot đang xác nhận việc đếm sóng này của chúng tôi là đúng.

Với việc bóc tách chu kỳ như hiện nay, chúng tôi nhận thấy hiện nay thị trường đang ở cuối của cả chu kỳ nhỏ từ 2/2009 đến nay và cả chu kỳ lớn từ 2000 đến nay. Với việc bóc tách từng chu kỳ và tỷ lệ các bước sóng, chúng tôi nhận thấy các bước sóng ngắn, trung và dài hạn đều hội tụ lại vùng 992 +/- 3 một cách ngẫu nhiên và kỳ diệu. Khi sử dụng nhiều khung thời gian khác nhau, các bước sóng khác nhau mà cùng cho ra 1 kết quả giống nhau thì xác suất tạo đáy tại đó là rất cao. Đó là chưa kể nếu sử dụng thêm các chỉ báo động lượng thì hiện nay các cổ phiếu lớn và Vnindex đều đang Oversold cực đại ở cả khung thời gian ngắn và trung hạn và đang có dấu hiệu tạo phân kỳ dương khung tuần.

Kết hợp cả phân tích kỹ thuật và phân tích cơ bản, chúng tôi cho rằng VNINdex có xác suất rất cao sẽ tạo đáy thành công tại vùng 992 +/- 3 (có thể giá thấp nhất quá đà 30 điểm) vào ngay tuần sau 24 - 28/10. Kịch bản này sẽ sai khi VNIndex thủng 950.

Với quan điểm trên, chúng tôi đưa ra khuyến nghị như sau:

- Quý vị cần lưu ý đặc biệt: Các dự báo trung và dài hạn của chúng tôi gần đây chính xác gần như tuyệt đối, lần này chúng tôi rất tự tin đưa ra quan điểm mới này. Nhưng điều đó không có nghĩa là thị trường chắc chắn sẽ xẩy ra theo dự báo của chúng tôi. Việc dự báo thị trường chứng khoán là công việc rất khó và thị trường thì có thể xẩy ra bất kỳ tình huống nào mới. Vì vậy quý vị chỉ nên sử dụng quan điểm của chúng tôi với mục đích tham khảo và sẵn sàng có phương án phòng bị cho những tình huống xấu có thể xẩy ra ngoài ý muốn

- Quý vị cần phân bổ danh mục ra thành 2 phần là: 80% NAV dành cho cơ sở và 20% NAV để sẵn sàng short phái sinh để hedging cho cơ sở nếu như kịch bản tạo đáy của chúng tôi bị sai. Với 1 tỷ giá trị cơ sở thì quý vị nên dành tiền đủ để short 10 - 15 hợp đồng tương lai. Khi nào cần Short hedging thì chúng tôi sẽ tư vấn online thông qua Nhóm Kín Facebook MBS SGD1, Tư vấn online trên web DVCSpeculator, Tư vấn qua room VIP Zalo.

- Từ vùng VNI 1000 trở xuống, chúng tôi sẽ không đưa ra bất kỳ khuyến nghị bán cổ phiếu trên thị trường cơ sở nào nữa. Nếu mua bị sai thì từ giai đoạn này trở đi quý vị không nên bán cổ phiếu cơ sở mà nên sử dụng thị trương phái sinh để short hedging lại ngay cho vị thế cơ sở vừa mua.

- Quý vị nên nạp sẵn tiền trên tài khoản từ sáng sớm thứ 2 tuần sau để sẵn sàng mua vào từ phiên 24/10 - 28/10 khi VNI bắt đầu thủng 1000 - 990.

- Các cổ phiếu quý vị nên chủ động mua khi thị trường giảm qua 1000 là: MBB CTG VPB HCM VCI SSI HPG HSG NKG DGC DCM DPM FPT FRT PVD PVS SZC HDG HUT VCG HBC LCG

- Những nhà đầu tư tin tưởng vào khả năng bắt đáy, trading và tìm kiếm các cơ hội tốt và nhanh nhất thị trường thì quý vị nên sử dụng sản phẩm Copytrade của MBS và Copy theo tài khoản Leader TRẦN TUYẾT NGA hoặc Mua các gói sản phẩm của Dương Văn Chung trên App MBB.

Chúc quý vị bắt đáy thành công

DVCSpeculator