CTCP Thép Nam Kim (HOSE: NKG)

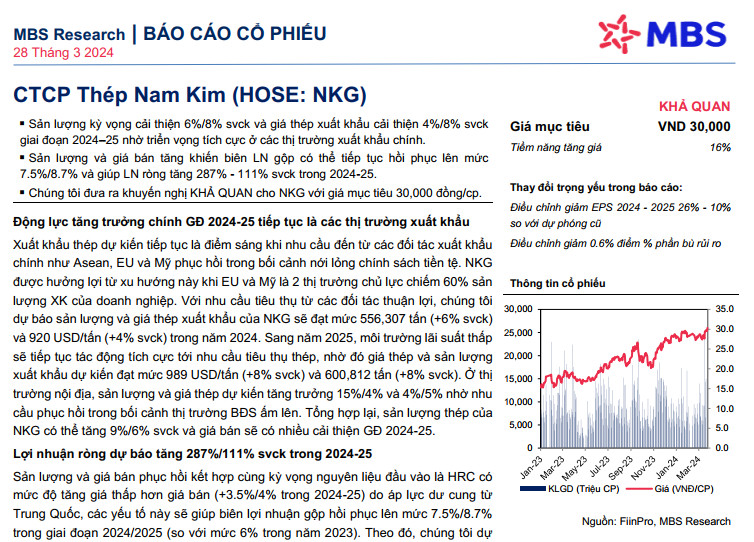

▪ Sản lượng kỳ vọng cải thiện 6%/8% svck và giá thép xuất khẩu cải thiện 4%/8% svck giai đoạn 2024–25 nhờ triển vọng tích cực ở các thị trường xuất khẩu chính.

▪ Sản lượng và giá bán tăng khiến biên LN gộp có thể tiếp tục hồi phục lên mức 7.5%/8.7% và giúp LN ròng tăng 287% - 111% svck trong 2024-25.

▪ Chúng tôi đưa ra khuyến nghị KHẢ QUAN cho NKG với giá mục tiêu 30,000 đồng/cp.

Động lực tăng trưởng chính GĐ 2024-25 tiếp tục là các thị trường xuất khẩu

Xuất khẩu thép dự kiến tiếp tục là điểm sáng khi nhu cầu đến từ các đối tác xuất khẩu chính như Asean, EU và Mỹ phục hồi trong bối cảnh nới lỏng chính sách tiền tệ. NKG được hưởng lợi từ xu hướng này khi EU và Mỹ là 2 thị trường chủ lực chiếm 60% sản lượng XK của doanh nghiệp. Với nhu cầu tiêu thụ từ các đối tác thuận lợi, chúng tôi dự báo sản lượng và giá thép xuất khẩu của NKG sẽ đạt mức 556,307 tấn (+6% svck) và 920 USD/tấn (+4% svck) trong năm 2024. Sang năm 2025, môi trường lãi suất thấp sẽ tiếp tục tác động tích cực tới nhu cầu tiêu thụ thép, nhờ đó giá thép và sản lượng xuất khẩu dự kiến đạt mức 989 USD/tấn (+8% svck) và 600,812 tấn (+8% svck). Ở thị trường nội địa, sản lượng và giá thép dự kiến tăng trưởng 15%/4% và 4%/5% nhờ nhu cầu phục hồi trong bối cảnh thị trường BĐS ấm lên. Tổng hợp lại, sản lượng thép của NKG có thể tăng 9%/6% svck và giá bán sẽ có nhiều cải thiện GĐ 2024-25.

Lợi nhuận ròng dự báo tăng 287%/111% svck trong 2024-25

Sản lượng và giá bán phục hồi kết hợp cùng kỳ vọng nguyên liệu đầu vào là HRC có mức độ tăng giá thấp hơn giá bán (+3.5%/4% trong 2024-25) do áp lực dư cung từ Trung Quốc, các yếu tố này sẽ giúp biên lợi nhuận gộp hồi phục lên mức 7.5%/8.7% trong giai đoạn 2024/2025 (so với mức 6% trong năm 2023). Theo đó, chúng tôi dự phóng lợi nhuận ròng năm 2024 và 2025 của NKG sẽ lần lượt đạt 453 tỷ đồng (+287% svck) và 956 tỷ đồng (+111% svck) với động lực chủ yếu từ triển vọng tích cực ở các thị trường xuất khẩu chính bao gồm EU và Mỹ.

Khuyến nghị KHẢ QUAN với giá mục tiêu 30,000 đồng/cổ phiếu

Chúng tôi sử dụng 2 phương pháp FCFF và P/B để đưa ra giá mục tiêu NKG là 30,000 VND/CP. Mặc dù điều chính giảm dự báo EPS 2024-25 đi 26%/10%, giá mục tiêu tăng 13% so với báo cáo trước do (1) chúng tôi chuyển định giá từ cuối năm 2023 sang cuối năm 2024 với mức P/B mục tiêu tăng từ 1.2 lần lên 1.4 lần nhằm phù hợp với bối cảnh phục hồi rõ nét của ngành thép, (2) điều chỉnh giảm 0.6 điểm % phần bù rủi ro trong mô hình định giá do mức độ rủi ro ở thị trường Việt Nam được các tổ chức quốc tế đánh giá giảm. Rủi ro giảm giá bao gồm: (1) nhu cầu không phục hồi như kì vọng tác động tiêu cực đến giá thép và (2) chi phí nguyên vật liệu tăng mạnh gấy áp lực lên biên lợi nhuân gộp của DN.

Nguồn: MBS